- Qué es el RETA

- Darse de alta como Autónomo

- Puedo facturar sin ser Autónomo

- Autónomo colaborador

- Falsos Autónomos

- Autónomo dependiente (TRADE)

- Autónomo societario

- Freelance

- Cuota Autónomos, tarifa plana Autónomos

- Prestaciones autónomos (Paro, accidente de trabajo, enfermedad, pensión)

- Deducciones que puede hacer un Autónomo

- Modelo plantilla factura autónomo

- Baja RETA

Qué es el RETA

Es el Régimen Especial de Trabajadores Autónomos. Es el régimen de la seguridad social que regula la actividad de los trabajadores por cuenta propia o autónomos y los profesionales freelance.

Qué se considera un trabajador por cuenta propia o autónomo

Trabajador por cuenta propia o autónomo es aquel que realiza de forma habitual, personal y directa una actividad económica a título lucrativo, sin sujeción por ella a contrato de trabajo aunque contrate a otras personas, sea o no titular de empresa individual o familiar. Estarán incluidos en el RETA los siguientes trabajadores:

- Trabajadores mayores de 18 años, que, de forma habitual, personal y directa, realizan una actividad económica a título lucrativo, sin sujeción a contrato de trabajo.

- Cónyuge y familiares hasta el segundo grado inclusive (en el caso de trabajadores del Sistema Especial de Trabajadores Autónomos, hasta el tercer grado) por consanguinidad, afinidad y adopción que colaboren con el trabajador autónomo de forma personal, habitual y directa y no tengan la condición de asalariados.

- Los escritores de libros.

- Los trabajadores autónomos económicamente dependientes

- Los trabajadores autónomos extranjeros que residan y ejerzan legalmente su actividad en territorio español.

- Profesionales que ejerzan una actividad por cuenta propia, que requiera la incorporación a un Colegio Profesional cuyo colectivo se haya integrado en el Régimen Especial de Trabajadores Autónomos.

- Profesionales que ejerzan una actividad por cuenta propia, que requiera la incorporación a un Colegio Profesional cuyo colectivo no hubiera sido integrado en el Régimen Especial de la Seguridad Social de los Trabajadores por Cuenta Propia o Autónomos

- Los socios industriales de sociedades regulares colectivas y de sociedades comanditarias.

- Los socios trabajadores de las Cooperativas de Trabajo Asociado, cuando éstas opten por este régimen en sus estatutos. En este caso, la edad mínima de inclusión en el Régimen Especial es de 16 años.

- Comuneros o socios de comunidades de bienes y sociedades civiles irregulares.

- Quienes ejerzan funciones de dirección y gerencia que conlleva el desempeño del cargo de consejero o administrador, o presten otros servicios para una sociedad mercantil capitalista, a título lucrativo y de forma habitual, personal y directa, siempre que posean el control efectivo, directo o indirecto o cuando las acciones o participaciones del trabajador supongan, al menos, la mitad del capital social.

- Los socios trabajadores de las sociedades laborales, cuando su participación en el capital social junto con el de su cónyuge y parientes por consanguinidad, afinidad o adopción hasta el segundo grado, con los que convivan, alcance, al menos el cincuenta por cien.

Trabajadores agrarios

También se considera autónomo al trabajador por cuenta propia que ostenta la titularidad de un establecimiento abierto al público como propietario, arrendatario, usufructuario o similar.

En este régimen también están incluidos los trabajadores por cuenta propia agrarios, mayores de 18 años, que reúnan los siguientes requisitos:

- Ser titulares de una explotación agraria y obtener, al menos, el 50 por 100 de su renta total de la realización de actividades agrarias u otras complementarias, siempre que la parte de renta procedente directamente de la actividad agraria realizada en su explotación no sea inferior al 25 por 100 de su renta total y el tiempo de trabajo dedicado a actividades agrarias o complementarias de las mismas, sea superior a la mitad de su tiempo de trabajo total.

- Que los rendimientos anuales netos obtenidos de la explotación agraria por cada titular de la misma no superen la cuantía equivalente al 75 por 100 del importe, en cómputo anual, de la base máxima de cotización establecida en cada momento en el Régimen General de la Seguridad Social.

- La realización de labores agrarias de forma personal y directa en tales explotaciones agrarias, aún cuando ocupen trabajadores por cuenta ajena, siempre que no se trate de más de dos trabajadores fijos o, de tratarse de trabajadores con contrato de trabajo de duración determinada, que el número total de jornales satisfechos a los eventuales agrarios no supere los 546 en un año, computado de fecha a fecha.

¿Quiénes están excluidos?

Están excluidos de este Régimen Especial los trabajadores por cuenta propia o autónomos cuya actividad como tales de lugar a su inclusión en otros regímenes de la Seguridad Social.

Darse de alta como autónomo

Para darte de alta en el régimen especial de trabajadores Autónomos hay que realizar tres tipos de trámites: Fiscales, laborales y solicitud de licencias en el ayuntamiento en el caso de que abras un local.

Trámites Fiscales en Hacienda

Hacen referencia al cumplimiento de tus obligaciones fiscales.

- Declaración Censal (IRPF, IMPUESTOS SOCIEDADES, IVA)

Están obligados a presentar esta declaración todas las personas físicas que vayan a iniciar el ejercicio de una o varias actividades empresariales en territorio español. Tienes que realizar esta declaración por escrito o telemáticamente presentando el modelo 037. Ojo! Este documento lo tienes que presentar antes del inicio de la actividad.

- Alta en el impuesto de Actividades (IAE)

En la Delegación de Hacienda o en el Ayuntamiento de la localidad donde se va a ejercer la actividad. Es de carácter obligatorio, pero están exentos del pago las personas físicas, sociedades civiles y mercantiles que tengan un importe neto de la cifra de negocio inferior a 1.000.000 de Euros. Este impuesto se paga anualmente, excepto en el caso de inicio de actividad, en el que la cuota será proporcional al número de trimestres que resten para finalizar el año, incluído el comienzo de inicio de actividad.

Ten cuidado a la hora de darte de alta en el IAE, ya que la elección del epígrafe que hagas, tiene que corresponder con la actividad que vas a realizar. Si tienes pensado realizar varias actividades tienes que darte de alta en cada una de las actividades. Tantas altas como actividades diferentes.

Todo esto se hace en Hacienda, donde tienes que presentar este impreso alta modelo 037 en él se indicará el epígrafe del IAE y las obligaciones tributarias. Plazo de presentación: Antes de iniciar la actividad.

Trámites Laborales en la Seguridad Social

- Afiliación y Alta en el Régimen de Autónomos: Teniendo que presentar los siguientes documentos:

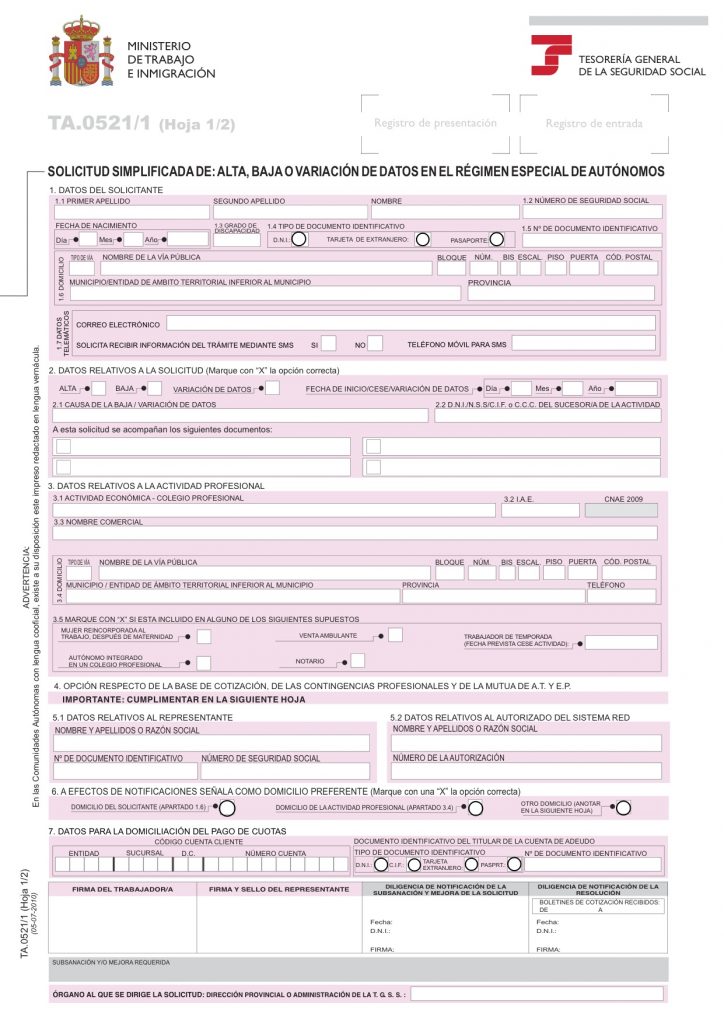

- Parte de alta de cotización por duplicado con el modelo TA.521 solicitud alta de autónomos en él tienes que indicar la base de cotización, accidente de trabajo y enfermedad profesional (AT y EP), y domiciliación bancaria. El plazo para el mismo será en los 30 días siguientes a la fecha de IAE. Además se adjuntará modelo 037/036 presentado en Hacienda

- Fotocopia del alta en el IAE

- Fotocopia DNI o CIF

- En su caso, certificado del Colegio Profesional al que pertenezcas

- Alta centro de trabajo

Deberá realizarse cuando se proceda a la apertura de un nuevo centro de trabajo o se reanude la actividad después de efectuar alteraciones, ampliaciones o transformaciones de importancia. Para el alta del centro de trabajo tienes un plazo de 30 días desde la fecha de inicio de la actividad.

Deberán presentarse, en la Dirección Provincial de Trabajo, Seguridad Social y Asuntos Sociales, el modelo oficial por cuadruplicado con los datos de la empresa, los datos del centro de trabajo, de la plantilla y la actividad.

- Libro de visitas

El libro de visitas es obligatorio aunque no tengan trabajadores a su cargo. Se presentará en caso de Inspección de Trabajo. La Ley de Emprendedores da la posibilidad de tener a los autónomos un único libro de visitas electrónico y no uno por centro.

Ayuntamiento

Licencias de Apertura y Obras

Para la licencia de apertura de un local, deberemos de dirigirnos al Ayuntamiento de la localidad donde se vaya a ejercer la actividad en cuestión al departamento de urbanismo. Urbanismo calculara el coste de la Licencia de Apertura en base a tres criterios establecidos: según la calle si es comercial, tamaño del local y el tipo de actividad que vayamos a ejercer.

Las actividades a desarrollar podrán ser inocuas, que no tienen molestias, ni impacto medioambiental, ni existen riesgo para personas o bienes o calificadas, que comprende las que ocasionan molestas, son insalubres, nocivas y/o peligrosas (hostelería, actividades industriales, determinados comercios y servicios).

Así mismo hay diversas actividades con exención como pueden ser las que se realizan en el domicilio cuando no hay atención al público ni molestias a los vecinos.

El coste de la licencia de apertura se calcula para cada local teniendo en cuenta tres factores: relevancia comercial de la calle, tamaño del local y tipo de actividad.

También hay que tener en cuenta la cantidad de requisitos que el Ayuntamiento nos requiera, como puede ser la presentación de proyectos, memorias, etc. Eso sí, firmados por los técnicos, arquitectos o ingenieros correspondientes.

Para la Licencia de Obras deberemos tener en cuenta si son de obra mayor o menor y es obligatoria para cualquier obra o acondicionamiento que vayamos a realizar en el local. Casi siempre es en el departamento de Urbanismo. En el supuesto de obra mayor, se requiere proyecto o memoria, también firmados por el técnico o arquitecto.

Facturar sin ser Autónomo

¿Puedo facturar sin ser autónomo?

La respuesta es Sí

¿Cuál es el límite que puedo facturar sin darme de alta como autónomo?

Puedes facturar sin darte de alta en el régimen especial de trabajadores autónomos hasta una cantidad equivalente al salario mínimo interprofesional que en 2019 se ha establecido en 900€ mensuales o 12.600,00€ anuales (14 pagas). Si facturas por debajo de esa cantidad no tendrás que darte de alta.

¿Tengo que darme de alta en hacienda aunque no esté de alta como autónomo?

Sí, aunque no te des de alta en el RETA (Régimen especial de trabajadores autónomos) debes darte de alta en el Censo de Empresarios, Profesionales y Retenedores.

¿Cuál sería la multa por facturar sin ser autónomo?

Si por el volumen de facturación o el tipo de actividad que realizas tuvieras la obligación de estar dado de alta como autónomo y no te das de alta, y te pilla la Seguridad Social podrían hacerte pagar las cuotas mensuales que no has efectuado desde que empezaras la actividad (desde que emitieras la primera factura) o te dieras de alta en hacienda más un 20% de recargo.

¿Qué pasa si hago facturas sin darme de alta en hacienda?

Quítatelo de la cabeza. Con hacienda mejor no tener problemas.

¿Tengo alguna obligación fiscal si facturo sin ser autónomo?

Sí. Tendrás que presentar en hacienda trimestralmente el modelo 303 de autoliquidación del IVA y el modelo 130 de autoliquidación del IRPF y el modelo 111 de declaración trimestral de retenciones e ingresos a cuenta en caso de haberlas efectuado si subcontratas a otros profesionales autónomos que te pasen facturas con retenciones del irpf o si tienes alquilado un local u oficina cuya factura incluya retención como cualquier otro autónomo, así como los resúmenes anuales, modelos 180, 190 y 390.

¿Qué pasa si realizas algunas facturas al año, estando dado de alta en el Censo de Empresarios de Hacienda y luego quieres darte de alta como autónomo?

Ante esta situación pueden surgir algunos problemas con la Administración Pública ya que cuando vas a la Seguridad Social para darte de alta como autónomo, como la administración cuenta con la fecha de tu alta en Hacienda, te pueden obligar a pagar las cuotas de autónomo que no han ingresado en el periodo que no has estado dado de alta. Así que tendrás que valorar si te va a compensar el darte de alta desde el inicio o bien intentar esta opción

¿Existe algún caso en el que aunque no llegue a ingresar lo mínimo tenga que darme de alta como autónomo?

Como te hemos dicho anteriormente, el no superar el salario mínimo es un requisito, pero siempre y cuando no emitas facturas con cierta regularidad, ya que entonces estableces que tienes una actividad económica habitual, y por tanto, si es obligatorio el darse de alta como autónomo.

Todo esto también dependerá de la interpretación que dé la Inspección de Trabajo que puedas tener y las circunstancias particulares de cada caso, la habitualidad, la actividad principal o complementaria, etc.

Trabajadores autónomos económicamente dependientes

Los trabajadores autónomos económicamente dependientes (TRADE) son aquellos que realizan una actividad económica o profesional a título lucrativo y de forma habitual, personal, directa y predominante para una persona física o jurídica, denominada cliente, del que dependen económicamente por percibir de él, al menos, el 75 por 100 de sus ingresos por

rendimientos de trabajo y de actividades económicas o profesionales.

- Realiza su actividad de modo personal y directo

- Mantiene una dependencia económica y técnica con el cliente principal

- No tiene trabajadores/as por cuenta ajena ni contratar o subcontratar parte o toda la actividad con terceros

En la actualidad es cada vez es más frecuente que las empresas externalicen actividades auxiliares, que son subcontratadas a otras empresas o a profesionales independientes. Estos últimos son los denominados trabajadores/as autónomos dependientes o TRADE.

Condiciones para poder trabajar como trabajador autónomo económicamente dependiente

• No tener a su cargo trabajadores por cuenta ajena ni contratar o subcontratar parte o toda la actividad con terceros.

• Ejecutar su actividad de manera diferenciada a los trabajadores que presten servicios bajo cualquier modalidad de contratación laboral por cuenta del cliente.

• Disponer de infraestructura productiva y material propios, necesarios para el ejercicio de la actividad e independientes de los de su cliente.

• Desarrollar su actividad con criterios organizativos propios, sin perjuicio de las indicaciones técnicas que pudiese recibir de su cliente.

• Percibir una contraprestación económica en función del resultado de su actividad, de acuerdo con lo pactado con el cliente y asumiendo riesgo y ventura de aquella.

No son trabajadores autónomos económicamente dependientes

- los titulares de establecimientos comerciales e industriales y de oficinas y despachos abiertos al público

- los profesionales que ejerzan su profesión con otros en régimen societario u otra forma jurídica.

Beneficios de los trabajadores autónomos económicamente dependientes

• Tendrán un contrato de trabajo firmado por escrito y registrado en oficina pública

• Podrán firmar acuerdos de interés profesional entre asociaciones de autónomos o sindicatos y empresas para las que presten servicios

• El trabajador autónomo económicamente dependiente tendrá al menos 18 días anuales de interrupción de su actividad

• Indemnización en caso de extinción del contrato de manera injustificada.

• Se reconoce la jurisdicción de lo social para los litigios de los trabajadores autónomos económicamente dependientes.

Los trabajadores y trabajadoras Autónomos Económicamente Dependientes deberán incorporar obligatoriamente las coberturas de incapacidad temporal y accidentes de trabajo y enfermedades profesionales de la Seguridad Social.

Cuota Autónomos

Desde el 1 de enero de 2019 hasta el 31 de diciembre de 2019, ambos días inclusive, la base elegida se situará entre una base mínima de cotización de 944,40 euros mensuales y una base máxima de cotización de 4.070,10 euros mensuales.

Trabajadores mayores de 47 años

Los trabajadores autónomos que en esa fecha tuvieran una edad de 47 años y su base de cotización en el mes de diciembre de 2018 haya sido igual o superior a 2.052,00 euros mensuales, o causen alta en este régimen especial con posterioridad a la citada fecha.

Si su base de cotización fuera inferior a 2.052,00 euros mensuales en diciembre de 2018, no podrán elegir una base de cuantía superior a 2.077,80 euros mensuales, salvo que hubieran ejercitado su opción en este sentido antes del 30 de junio de 2019, lo que hubiera producido efectos a partir del 1 de julio del mismo año, o que se trate del cónyuge supérstite del titular del negocio que, como consecuencia del fallecimiento de éste, haya tenido que ponerse al frente del mismo y darse de alta en este régimen especial con 47 años de edad, en cuyo caso no existirá dicha limitación.

Trabajadores con 48 o más años de edad

La base de cotización de los trabajadores autónomos que tengan cumplida la edad de 48 o más años estará comprendida entre las cuantías de 1.018,50 y 2.077,80 euros mensuales, salvo en los siguientes casos:

Cuando se trate del cónyuge del titular del negocio que, como consecuencia del fallecimiento de éste, haya tenido que ponerse al frente del mismo y deba darse de alta en este régimen especial con 45 o más años de edad, en cuyo caso la elección de bases estará comprendida entre las cuantías de 944,40 y 2.077,80 euros mensuales.

Cuando con anterioridad a los 50 años, hubieran cotizado en cualquiera de los regímenes de la Seguridad Social 5 años o más, si la última base de cotización acreditada hubiera sido:

- Igual o menor a 2.052,00, en cuyo caso podrán elegir una base comprendida entre 944,40 y 2.077,80 euros mensuales.

- Mayor que 2.052,00, en cuyo caso podrán elegir una base comprendida entre 944,40 euros mensuales y el importe incrementado en un 7 por ciento con el tope de la base máxima de cotización (4.070,10 euros mensuales).

Trabajadores dedicados a la venta ambulante

- Los trabajadores dedicados a la venta ambulante o a domicilio (CNAE 4781, 4782, 4789 y 4799) podrán elegir como base mínima de cotización, la establecida con carácter general en el régimen 944,40 euros mensuales, o una base de cotización de 869,40 euros mensuales.

- Los trabajadores autónomos dedicados a la venta a domicilio (CNAE 4799) podrán elegir como base mínima de cotización la establecida con carácter general en el régimen 944,40 euros mensuales, o una base de 519,30 euros mensuales.

- Socios trabajadores de cooperativas de trabajo asociado dedicados a la venta ambulante, que perciban ingresos directamente de los compradores, podrán elegir como base mínima de cotización la establecida con carácter general en el régimen 944,40 euros mensuales, o una base de 869,40 euros mensuales.

- En el supuesto en que se acredite que la venta ambulante se realiza en mercados tradicionales o mercadillos, con horario de venta inferior a 8 horas/día, se podrá elegir entre cotizar por una base de 944,40 euros mensuales o una base de 519,30 euros mensuales.

Estas bases mínimas únicamente podrán ser aplicadas por los trabajadores o socios trabajadores cuya actividad se limite exclusivamente a la venta, no incluyéndose aquellos casos en los que, además, se fabrican o elaboran los productos objetos de venta.

Tarifa plana Autónomos

Los nuevos autónomos pueden beneficiarse de la tarifa de 50 euros de cotización a la Seguridad Socialdurante los seis primeros meses. La única condición o requisitoque se debe de cumplir es que durante los últimos cinco años no hayan estado de alta en el régimen especial de trabajadores por cuenta propia.

Duración de la tarifa plana para autónomos

Tarifa plana para trabajadores autónomos para 2019

- 60€ durante el primer año si se cotiza por la base mínima y el 80% si se elige una base más alta

- 141,65€/mes del 13 al 18 mes si se coge la base mínima o una reducción del 50% a la cuota si se coge una base mayor

- 198,31€/mes del 19 hasta los dos años si se coge la base mínima o una reducción del 30% a la cuota si se coge una base de cotización mayor

- Las mujeres menores de 35 años y los hombre menores de 30 años tendrán 12 meses más de bonificación. Así desde el mes 25 al 36 se aplicará el 30% de bonificación, un año más pagando 198,31€/mes.

Los trabajadores autónomos también podrán beneficiarse de la tarifa plana incluso cuando contraten a un trabajador. Los autónomos que pueden contratar sin perder sus bonificaciones de la Seguridad Social son:

- Aquellos que, cumpliendo los requisitos exigidos en la tarifa plana de 50 euros, optasen por una base de cotización superior a la mínima que les corresponda.

- Autónomos que puedan beneficiarse de la extensión de la tarifa plana de 50 euros por ser menores de 30 años o mujeres menores de 35.

- Los autónomos socios de sociedades laborales y los socios trabajadores de cooperativas que sean beneficiarios de la tarifa plana, o cualquiera de las dos bonificaciones anteriores.

- A los trabajadores por cuenta propia con discapacidad que con anterioridad a la entrada en vigor de esta ley vinieran disfrutando de las reducciones y bonificaciones.

Tarifa plana autónomos en municipios de menos de 5.000 habitantes

Si estás empadronado en un municipio de menos de 5.000 habitantes, para altas iniciales o si no has estado dado de alta en los 2 años anteriores o 3 años si ya fuiste bonificado anteriormente puedes disfrutar de una cuota de 60€ mensuales, si cotizas por la base mínima de cotización o una reducción del 80%, si te decantas por una base mayor durante 24 meses.

Personas con discapacidad del 33%, víctimas de violencia de género o terrorismo

Para altas iniciales y aquellos que no hayan estado dados de alta en los 2 años anteriores o 3 años si ya se bonifico anteriormente pagarán 12 meses 60 euros por la base mínima o al 80% y 36 meses más hasta 48 en total al 50%. Así pagarán solo 141,65€ al mes.

Madres que se reincorporan a la actividad

Las madres que se reincorporen a su actividad laboral después de haber disfrutado de la prestación de maternidad tienen dos años para volver a beneficiarse de una suerte de Tarifa Plana durante 12 meses. Durante el periodo de 1 año pagarán una cuota especial de 60 euros mes o el 80% en caso de elegir una base superior a la mínima.

Deducciones Autónomos

En teoría puedes deducirte todos los gastos ocasionados por el desarrollo de tu actividad como compra de materiales, herramientas, etc. y todos aquellos que necesites para el desarrollo de tu actividad como pueden ser los gastos de transporte, dietas, página web autónomos, etc. No obstante hay algunos gastos que puedes deducirte que no está muy clara la cuantía que puedes deducirte y que aquí tratamos de aclarar. Algunos de estos gastos “dudosos” se pueden encontrar la vivienda o el coche si además de para tu uso personal los usas para el trabajo.

Deducir gastos de la vivienda si trabajas desde casa

Gracias a Internet y a la rápida evolución de las nuevas tecnologías, trabajar desde casa siendo autónomo es una realidad al alcance de cualquiera y que cada vez más autónomos practican. Cada día son más las empresas que subcontratan personal autónomo para realizar múltiples servicios y trabajos desde su propio domicilio. Otros muchos autónomos incluso crean y dirigen su propia empresa desde el escritorio de su casa, sólo basta con tener internet en casa, un ordenador y un teléfono para poder estar conectado en todo momento.

Trabajar desde casa puede ser una pieza clave para aumentar la productividad en el trabajo, aunque es muy aconsejable tener bien organizada la jornada para evitar posibles distracciones, ya que también puede resultar un verdadero problema si no se organiza bien la jornada laboral. Aún así, trabajar desde casa y ser autónomo, te puede interesar ya que puedes deducir algunos gastos del domicilio propio, siempre y cuando esos gastos estén provocados por el desempeño de tu actividad profesional. La cantidad que puedes deducirte dependerá de la cantidad de metros de tu domicilio que son necesarios para desarrollar tu actividad profesional y de si la vivienda es alquilada o está en propiedad. Aún así, el primer paso para proceder a estás deducciones es comunicarlo a la Agencia Tributaria.

Gastos que te puedes deducir si tu vivienda es de alquiler

De los siguientes gastos el autónomo puede deducirse la parte proporcional que dedique de realizar tu actividad profesional:

- De la cantidad mensual del alquiler, se podrá deducir la parte proporcional de esa renta.

- La compra de material necesario para realizar tu actividad.

Gastos que te puedes deducir si tu vivienda está en propiedad

De los siguientes gastos, te podrás deducir la parte proporcional que esté relacionada con el trabajo que desempeñas:

- Gastos de comunidad

- La amortización del inmueble

- Intereses de la hipoteca

- El seguro del hogar

- Impuestos locales como el IBI o los servicios de recogida de residuos urbanos

- Compras de material necesarias para desempeñar tu trabajo

En la actualidad y desde hace poco tiempo, aquellos trabajadores autónomos tendrán laposibilidad de deducir parte de las facturas de la luz, teléfono, gas, agua o calefacción.Hasta la fecha el Ministerio sólo permitía deducir aquellos suministros que se empleasen únicamente para el funcionamiento de la actividad profesional, algo que a veces resulta bastante complicado de demostrar. Además, la Dirección General de Tributas recoge que los autónomos pueden deducirse gastos procedentes de la titularidad de la vivienda como son la hipoteca, la tasa de basuras, el impuesto sobre bienes inmuebles o la cuota de la comunidad, de manera proporcional al espacio de la casa que se emplee para la actividad laboral, tal y como hemos recogido anteriormente.

La problemática no es si el gasto de la casa es provocado por el trabajo del autónomo, sino el poder demostrarlo ante Hacienda ya que es la que dictamina qué porcentaje es el que destinas a la realización del trabajo. Por lo que ser autónomo y trabajar desde casa tiene múltiples ventajas ya que te permite conciliar tu vida familiar con la vida profesional, tener un horario flexible, y además poder deducirte algunos gastos.

Modelo de factura autónomo

La factura deberá llevar obligatoriamente los siguientes datos:

- Nombre del autónomo

- Dirección

- NIF

- Nº de factura (es un número correlativo que tienes que poner a cada factura empezando por el 1 cada año)

- Fecha de emisión de la factura

- Datos del cliente

- Importe de la factura

- IVA

- IRPF